1.国际借贷说

国际借贷说(theory of international indebtedness),也称国际收支说(theory of balance payment),是在金本位制度盛行时期流行的一种阐释外汇供求与汇率形成的理论。由于存在铸币平价,所以该学说专注于外汇供求。外汇供求状况取决于由国际商品进出口和资本流动所引起的债权债务关系——国际收支。当一国的流动债权(current claim),即外汇应收,多于流动负债(current liability),即外汇应付时,外汇的供给大于需求,因而外汇汇率下跌;反之,则外汇汇率上升。

2.购买力平价说

购买力平价说的中心思想是,人们所以需要外国货币,无非是因为外国货币具有在国外购买商品的能力。而货币购买力实际上是物价水平的倒数,所以,汇率实际是由两国物价水平之比决定的。这个比被称为购买力平价(purchasing power parity,PPP),可表示为以下两个公式。

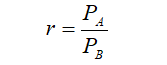

(1)绝对购买力平价:

式中,PA为A国物价总指数;PB为B国物价总指数;汇率r为两国物价总指数之比。

(2)相对购买力平价:

式中,r0为基期汇率;r1为某一时期汇率;PA0、PB0和PA1、PB1分别为A、B两国在基期和某一时期的物价指数。在这里,汇率r1反映两国相对物价指数变化之比。

3.汇兑心理说

汇兑心理说(psychology theory of exchange rate)是从人的主观心理角度对汇率进行分析。这一学说提出,在经济混乱的情况下,汇价变动与外汇收支、与购买力平价的变动并不一致;这时,决定汇率的最重要因素是人们的心理判断及预测。人们心理预期确有一定的影响作用,不过过分强调主观心理因素,则失之于偏颇。

4.货币分析说

货币分析说(monetary approach)是以购买力平价理论为基础加以发展的。货币分析说认为汇率要受两国货币供给量的制约,从而把汇率与货币政策联系起来。这一学说强调货币的供求对于决定货币购买力的作用,因此有一定意义,但失之于过分依赖货币数量理论。

5.金融资产说

金融资产说(portfolio theory of exchange rate determination)是在20世纪70年代兴起的。这一时期国际资本大量流动,金融市场向国际化发展,金融资产也日趋多样化。特别是实行浮动汇率制以后,由于利率、国际收支、通货膨胀等各种因素的变动,各国货币的汇率经常变化不定。这样,投资者选择持有哪一种外币金融资产(包括货币和有价证券等)就

成为至关重要的问题。投资者根据经济形势和预期,经常调整其外币资产的比例,从而往往引起货币资本在国际的大量流动,并对汇率产生很大影响。

这两种汇率学说的局限性都在于低估了贸易收支和商品市场对汇率变动的长期趋势依然有着重要影响作用。